Cuando iniciamos y tenemos poca experiencia en los mercados solemos sobreestimar nuestras capacidades de generar rentabilidad en los mercados. El exceso de confianza inicial es el mayor enemigo en el mercado.

La sobreestimación de las propias capacidades es una trampa común para quienes ingresan al mundo de las inversiones. La confianza excesiva inicial puede ser el mayor obstáculo en este campo. Muchos entran pensando que pueden predecir los movimientos del mercado, intentando descifrar el comportamiento de las velas o las fluctuaciones de los activos.

El equilibrio perfecto: cómo combinar estrategias de inversión para maximizar ganancias

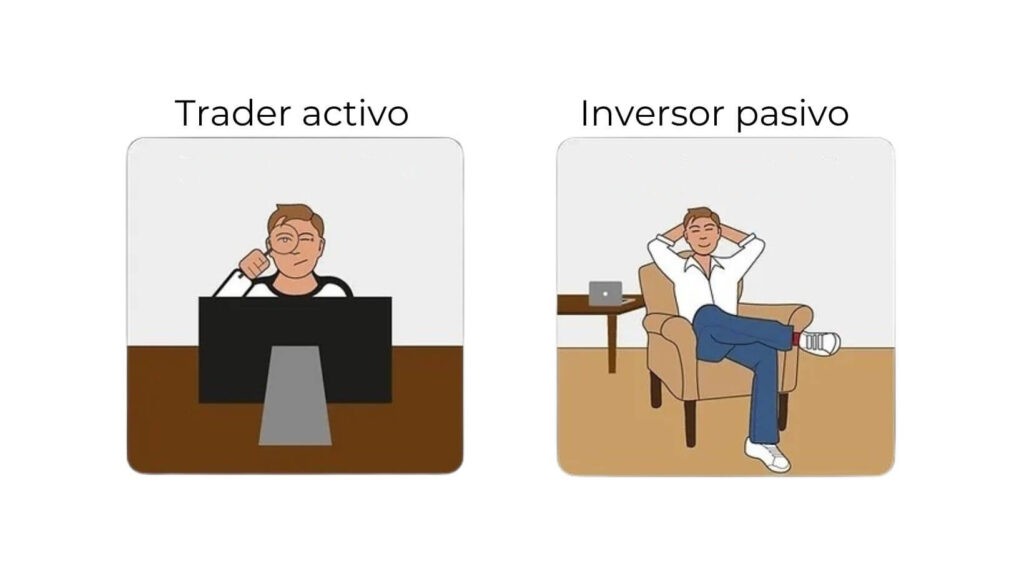

Un gestor activo en el mercado es aquel que busca superar el rendimiento de un índice de referencia o del mercado en general mediante la selección y el manejo activo de las inversiones. Este tipo de gestor realiza compras y ventas frecuentes de activos financieros con el objetivo de obtener ganancias a corto plazo, aprovechando las oportunidades de mercado y tratando de predecir los movimientos de los precios.

Por otro lado, un gestor pasivo en el mercado sigue una estrategia de inversión que se enfoca en replicar el rendimiento de un índice específico o del mercado en su conjunto. Este enfoque implica mantener una cartera de inversiones diversificada y de bajo costo, sin realizar operaciones frecuentes ni tratar de anticipar los movimientos del mercado. En lugar de intentar superar al mercado, el gestor pasivo busca igualar su rendimiento a largo plazo.

La conveniencia de combinar estos enfoques radica en los beneficios que cada uno ofrece. Por un lado, la inversión activa puede generar rendimientos potencialmente más altos si el gestor logra superar al mercado. Sin embargo, esto conlleva un mayor riesgo y costos asociados, así como la posibilidad de obtener rendimientos inferiores al mercado en caso de un desempeño deficiente.

Por otro lado, la inversión pasiva ofrece una forma segura y eficiente de invertir, con costos más bajos y menor volatilidad. Al replicar el rendimiento del mercado, los inversores pueden beneficiarse de la tendencia alcista a largo plazo de los mercados financieros sin preocuparse por la selección de activos individuales o el timing del mercado.

Al combinar ambos enfoques, los inversores pueden aprovechar las fortalezas de cada uno y mitigar sus debilidades. Por ejemplo, podrían asignar una parte de su cartera a gestores activos en busca de rendimientos adicionales y otra parte a estrategias pasivas para diversificar y reducir el riesgo. De esta manera, se puede construir una cartera equilibrada que maximice el potencial de ganancias mientras se gestiona de manera efectiva el riesgo.

Los pilares de la inversión rentable y sostenible

La inversión más conveniente de nuestro dinero implica una amplia diversificación, el rebalanceo, una gestión fiscal activa, seguir un plan de inversión y el uso de instrumentos financieros que impliquen gastos de gestión mínimos.

Las mejores estrategias de inversión son las que no necesitan predecir al mercado ni el futuro económico para dar buenos rendimientos.

Las empresas cambian, y los mercados y las economías suben y bajan, algunas veces mucho. Pero los principios fundamentales del éxito en la inversión nunca cambian y nunca lo harán.